企业在生产经营中,出于业务招待、内部管理等需要,常常需要从外部购进餐饮服务,因此,涉及餐费的账务处理十分常见。同时,不少企业为提高员工福利,以餐费补助的形式向员工发放生活补贴,由此引发了各种账务处理及税务处理的问题。

实务中,一些企业在对餐费支出进行账务处理时,不分类别地将其记入“业务招待费”科目,根据《 企业所得税法》 的相关规定,企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最 高不得超过当年销售(营业)收入的5‰。因此,企业发生的业务招待费支出只能部分在企业所得税税前列支,本不属于业务招待费的餐费支出若错误地记入该科目,必然给企业带来一定的税收损失和税收风险。

为帮助大家正确处理餐费支出,我们梳理分析了各类别餐费支出的账务处理及税务处理方法,以供参考!

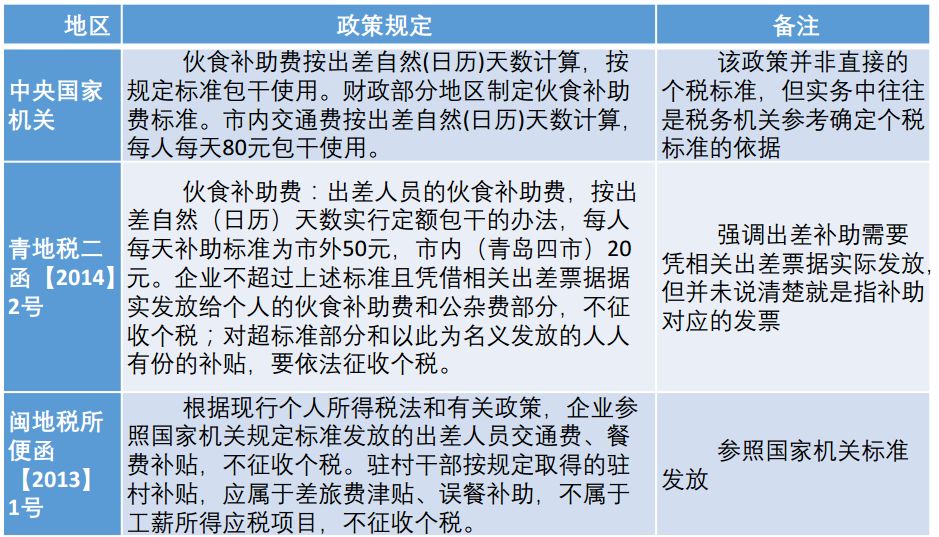

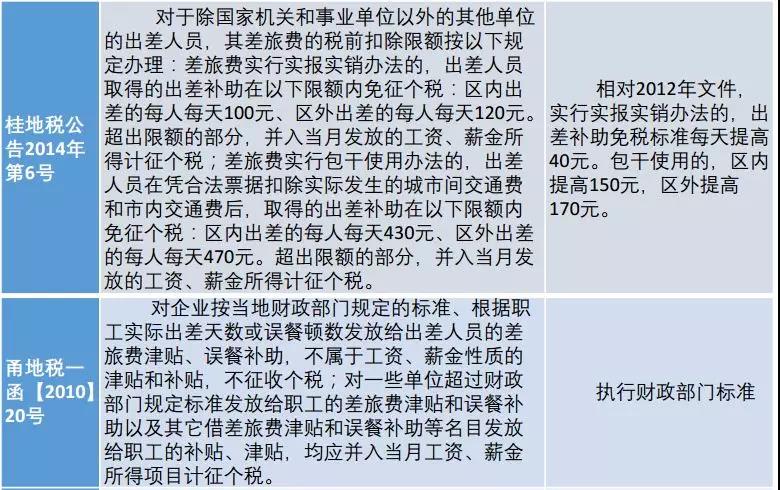

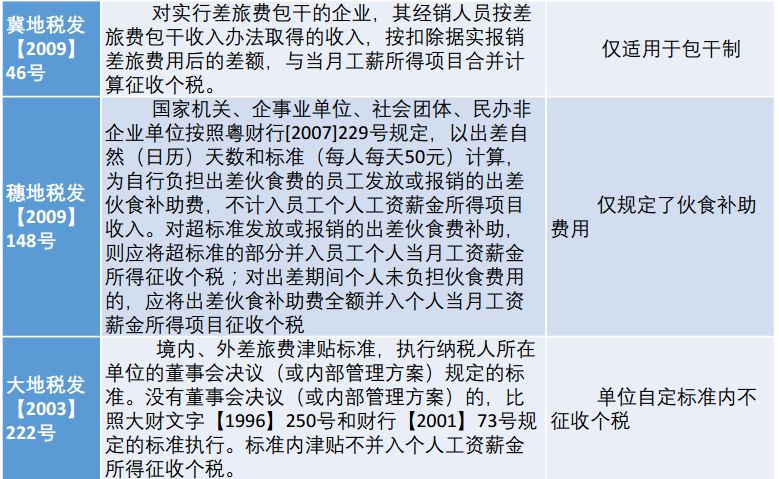

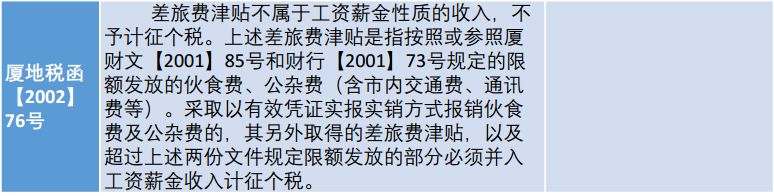

01 误餐补助 1.政策规定 《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发[1994]89号) (二)下列不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征税: 1.独生子女补贴; 2.执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴; 3.托儿补助费; 4.差旅费津贴、误餐补助。 《 财政部、国家税务总局关于误餐补助范围确定问题的通知》(财税字[1995]82号) 国税发[1994]89号文件规定不征税的误餐补助,是指按财政部门规定,个人因公在城区、郊区工作,不能在工作单位或返回就餐,确实需要在外就餐的,根据实际误餐顿数,按规定的标准领取的误餐费。一些单位以误餐补助名义发给职工的补贴、津贴,应当并入当月工资、薪金所得计征个人所得税。 2.会计处理 3.税收风险 02 午餐补贴、加班餐费 1.政策规定 2.会计处理 3.税收风险 (1)个人所得税风险 企业按固定标准,以现金的形式按月向员工发放的午餐补贴,根据国家税务总局2015年34号公告:列入企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴,符合《 国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函[2009]3号)第一条规定的,可作为企业发生的工资薪金支出,按规定在税前扣除。 不能同时符合上述条件的福利性补贴,应作为国税函[2009]3号文件第三条规定的职工福利费,按规定计算限额税前扣除。 (2)企业所得税风险 企业内部制定标准,由员工提供相应金额的发票进行报销,在税务稽查中难以辨别该支出是否属于业务招待,存在一定的筹划空间,可通过业务招待费科目进行核算从而规避员工个人所得税。但业务招待费只能部分在税前列支,企业将面临多缴企业所得税的问题。因此,企业以此种方式发放误餐补贴,应当根据自身情况权衡利弊来选择具体的方式。 03 出差餐费 1.政策规定 《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发[1994]89号) (二)下列不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征税: 1.独生子女补贴; 2.执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴; 3.托儿补助费; 4.差旅费津贴、误餐补助。 2.会计处理 3.税收风险 (1)企业实行差旅费包干制 差旅费包干制,即企业制定一定的金额标准,员工的差旅费按天计算发放。在国家政策层面,尚无对企业差旅费津贴标准的规定,企业可自行制定相关标准并向主管税务机关备案。 a.个人所得税风险 超过标准或异常的差旅费津贴可能被税务机关认定为变相发放工资补贴、津贴,从而计征个人所得税。因此,建议企业按照行政机关标准执行企业的差旅费津贴制度,中国居民的标准按当地财政部门标准执行。 提示:外籍个人差旅费津贴标准可适当提高 根据国税发[1997] 54号文件: “一、对外籍个人以非现金形式或实报实销形式取得的合理的住房补贴、伙食补贴和洗衣费免征个人所得税,应由纳税人在初次取得上述补贴或上述补贴数额、支付方式发生变化的月份的次月进行工资薪金所得纳税申报时,向主管税务机关提供上述补贴的有效凭证,由主管税务机关核准确认免税。 三、对外籍个人按合理标准取得的境内、外出差补贴免征个人所得税,应由纳税人提供出差的交通费、住宿费凭证(复印件)或企业安排出差的有关计划,由主管税务机关确认免税。” 因此,外籍个人凭餐费发票或购买食品发票报销的款项和公司发放的差旅费津贴,应当作为免税的工资薪金核算,具体会计分录如下: 借:应付职工薪酬-工资 贷:库存现金或银行存款 注意事项: 1)“ 非现金”方式指公司与供应商签订采购或服务合同并支付款项,将采购的货物或服务提供给个人使用;“实报实销”方式指个人购买货物或服务并支付款项,供应商开具个人抬头的发票,个人凭发票报销; 2)外籍个人工资条应增加免税项目; 3)公司应制定相应制度并经公司有权部门批准,以符合税法规定的“合理”原则。 b.企业所得税风险 江苏省《 企业所得税税前扣除凭证管理办法》 规定,企业发生差旅费支出时,交通费和住宿费以发票为税前扣除凭证,差旅补助支出需提供出差人员姓名、出差地点、时间和任务等内容的证明材料。对补助标准较高或经常性支出的,应提供差旅费相关管理制度。 因此,企业应结合自身情况及出差目的地的实际情况,制定合理的差旅费津贴标准和发放制度,并向主管税务机关备案,防止在税务稽查中产生税收风险。 (2)企业实行差旅费实报实销制 差旅费实报实销制,即出差员工提供出差过程中取得的真实可靠的合法凭据(如车票、船票、机票等),企业可据实报销,不需要代扣代缴个人所得税。 04 招待餐费 1.政策规定 2.会计处理 05 会议餐费 1.政策规定 《中央国家机关会议费管理办法》(国管财[2006]426号 ) 第十条 会议费开支范围 会议费开支包括会议房租费(含会议室租金)、伙食补助费、交通费、办公用品费、文件印刷费、医药费等。 《 大连市国家税务局关于明确企业所得税若干业务问题的通知》(大国税函[2009]37号 ) 五、关于企业会议费支出税前扣除真实性问题 企业发生的与取得收入有关的合理的会议费支出,应按主管税务机关要求,能够提供证明其真实性的合法凭证及相关材料,否则,不得在税前扣除。会议费证明材料应包括:会议时间、地点、预算、出席人员、内容、目的、费用标准、支付凭证等。 《河北省地方税务局关于企业所得税若干业务问题的公告》(河北省地方税务局公告2011年第1号 ) 十四、关于会议费的扣除问题 对纳税人年度内发生的会议费,同时具备以下条件的,在计征企业所得税时准予扣除。 (一)会议名称、时间、地点、目的及参加会议人员花名册; (二)会议材料(会议议程、讨论专件、领导讲话); (三)会议召开地酒店(饭店、招待处)出具的服务业专用发票。 企业不能提供上述资料的,其发生的会议费一律不得扣除。 《江苏省地方税务局关于发布<企业所得税税前扣除凭证管理办法>的公告》(苏地税规[2011]13号 ) 第二十一条 企业发生的会议费,以发票和付款单据为税前扣除凭证。 企业应保存会议时间、会议地点、会议对象、会议目的、会议内容、费用标准等内容的相应证明材料,作为备查资料。 2.会计处理 (1)参照上述政策规定,企业发生的合理会议餐费,应列支为会议费在税前扣除,记入“管理费用-会议费”科目。 具体会计分录如下: 借:管理费用-会议费 贷:库存现金或银行存款 (2)企业年终或其他活动组织的聚餐,其费用支出应当记入“管理费用-职工福利费”科目。 具体会计分录如下: 借:管理费用-职工福利费 贷:库存现金或银行存款 (3)企业召开董事会,会议期间发生的餐费支出应记入“管理费用-董事会费”科目。 具体会计分录如下: 借:管理费用-董事会费 贷:库存现金或银行存款 06 培训餐费 1.政策规定 2.会计处理 总 结 1.并非所有的餐费支出都属于业务招待费的范围,而业务招待费的范围也不仅仅是餐费; 2.餐费支出的入账科目应当跟随主要活动支出的入账科目,例如差旅餐费列入差旅费,会议餐费列入会议费,培训餐费列入职工教育经费等; 3.企业应当制定合理的误餐补助、差旅费报销制度和金额标准,避免在税务稽查中产生纳税调整的风险; 4.企业在购进餐饮服务时应当取得合法有效的票据作为入账凭证和税前扣除凭证。

0086-0537-2163936

电话:0537-2163938 ;0537-2163967;0537-2163972

邮箱:jnrc666888@163.com

网址:www.jnrcjt.com

地址:金宇路30号百丰大厦17层